让流动性飞轮转起来,Berachain最全挖矿指南

BERA 内在价值可能超出 BGT 收益,导致 BGT 持有者赎回并抛售 BERA。

作者:DeFi_Cheetah,前 Binance 研究员

编译:zhouzhou,BlockBeats

编者按:本文将为你提供最全面的 POL 概述,以及其对生态系统,尤其是 BERA 价格的潜在影响。内容涵盖基本机制、通胀排放计划、代币经济模型,以及吸收通胀压力的关键策略(或小技巧),Berachain 的 PoL 机制通过流动性激励和委托奖励推动生态增长,创造正向循环与资本效率,通过 iBGT 和 iBERA 提供流动性和质押奖励,推动 DeFi 生态复兴。

以下为原文内容(为便于阅读理解,原内容有所整编):

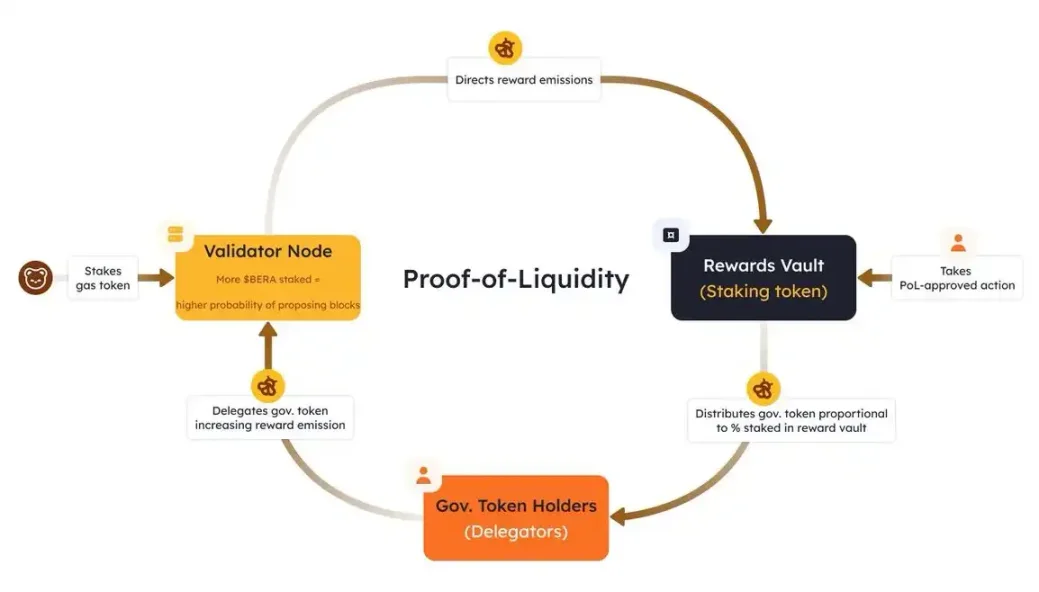

berachain 的流动性证明机制旨在解决传统权益证明(PoS)区块链中存在的共识机制激励不匹配问题。在 PoS 机制下,用户需要锁定资产以获取质押奖励,但这导致了激励错配,因为 DeFi 项目同样需要资产和流动性,最终导致它们与 PoS 机制直接竞争。PoL 重新设计了激励机制,使其能够在促进 DeFi 活动的同时,提升网络安全性和去中心化,而不是单纯依赖资产锁定。

基本机制

Berachain 生态内有两种核心原生资产:BERA 和 BGT:

- BERA 是 Gas 费和质押代币,主要用于验证者的选择(详见下文)。

- BGT 是治理代币(不可转让,可 1:1 兑换为 BERA)。此外,它决定了可分配给白名单 DApp 奖励金库的经济激励和排放量。

BGT 可以 1:1 兑换(或销毁)为 BERA,但更重要的是,BERA 无法再转换回 BGT。

与传统 PoS 不同,在传统 PoS 机制下,验证者通过验证交易直接从区块链获得奖励,而委托给验证者的用户也根据质押量获得相应比例的奖励。而在 Berachain,验证者获得的是 BGT(由 BlockRewardController 合约授权 Distributor 智能合约铸造并分配 BGT)。但他们必须立即将大部分 BGT 分配给白名单 DApp 的奖励金库(Reward Vaults)。

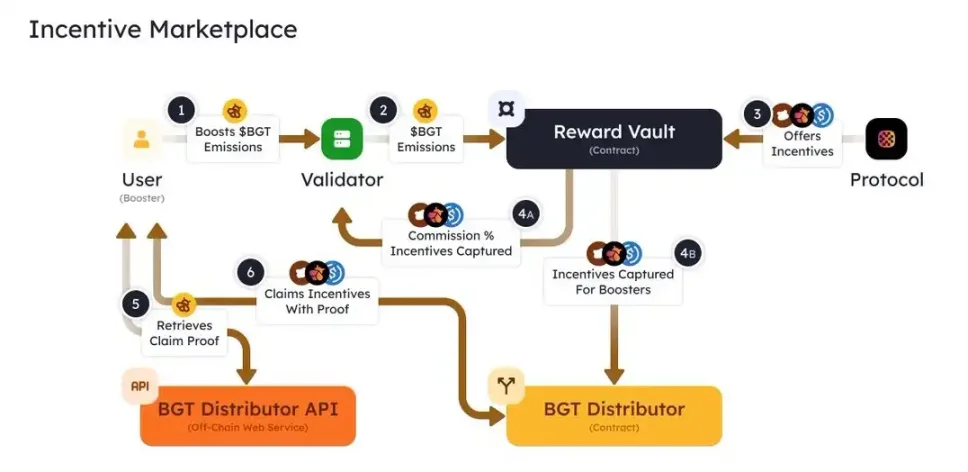

随后,各协议会通过贿赂(通常是协议的原生代币)来竞争这些验证者的 BGT,贿赂的激励率与 1BGT 的排放量相关。贿赂越有吸引力,验证者就越可能将 BGT 定向到提供最高回报的 DApp 奖励金库。

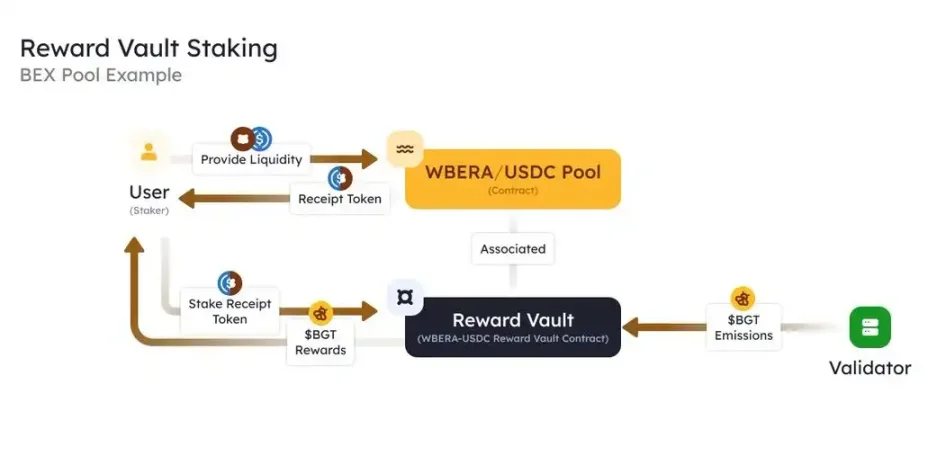

例如,用户可以在原生 DEX 的某些流动性池中提供流动性,以赚取 LP 交易手续费。然后,通过将 LP 代币存入特定交易对的 DEX 奖励金库,用户可以在 LP 费收益的基础上额外获得 BGT 增发奖励。

获得 BGT 奖励后,用户可以选择将 BGT 委托给验证者,或质押 BERA。而验证者的 BGT 排放量会随着被委托的 BGT 数量增加而提升。

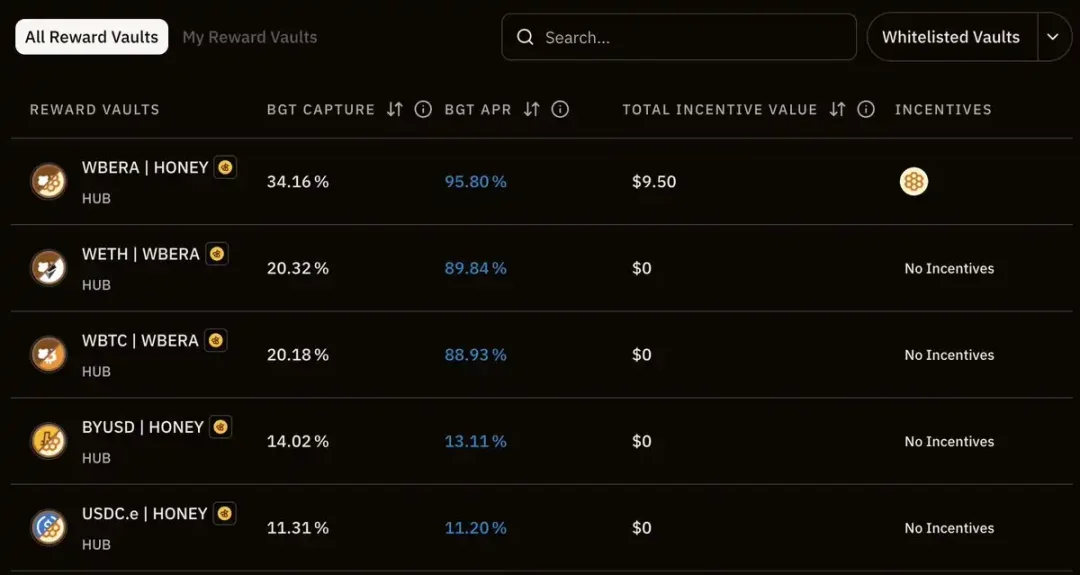

由于 POL 现已上线,白名单金库数量大幅增加。

关于 BGT 委托,验证者可以主动或被动决定将 BGT 的释放定向到哪些奖励金库,这取决于 dapp 提供的贿赂金额。用户作为委托人,可以根据验证者的策略以及他们预计能为委托人赚取的贿赂来选择委托对象。因此,能为委托人带来最大收益的验证者更有可能获得更多 BGT 的委托。

关于 BERA 质押,质押者会为验证者的自抵押(self-bond)做出贡献,因此可以获得验证者赚取的 BGT 和 BERA 的一部分收益。

区块生产与 BGT 释放

验证者选择标准:仅 BERA 质押量排名前 69 的验证者有资格进行区块生产(最低 250kBERA,最高 10MBERA),其出块概率与质押的 BERA 数量成正比,但这不会影响奖励金库的 BGT 释放量。

每个区块的 BGT 释放:这一部分至关重要,因为 BERA 的锁定情况取决于公式的设计方式。

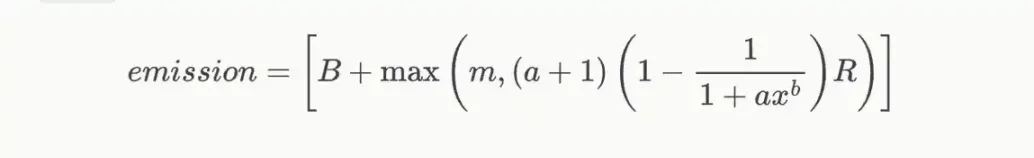

BGT 的释放由两个部分组成:基础释放(Base Emission)和 奖励金库释放(Reward Vault Emission)。

基础释放:固定金额(目前为 0.5BGT),直接支付给出块的验证者。

奖励金库释放:这一部分高度依赖于「增幅(boost)」,即某个验证者获得的 BGT 委托量占整个网络 BGT 委托总量的比例。

参数 a 和 b 会影响「增幅」对最终奖励金库释放的影响程度。换句话说,a 和 b 越大,「增幅」对奖励金库释放的影响就越显著。奖励金库的释放量与验证者的奖励分配公式中的权重成正比。

换句话说,BERA 质押越多,验证者被选中出块的概率越高;BGT 委托越多,从 BlockRewardController 智能合约铸造的 BGT 就越多,可以定向到更多奖励金库,从而让验证者通过奖励金库从各协议获取更多激励(以各种代币形式)。

总结流程

- 前 69 名 BERA 质押最多的验证者 有资格出块。

- 他们决定如何分配 BGT 释放至奖励金库,并按佣金比例获得部分激励代币,剩余部分按每 1BGT 对应的奖励比例分配给委托者。

- 奖励金库中的 BGT 会分配给向相关流动性池提供流动性的用户。

流动性提供者获得不可转让的 BGT 后,可以:

作为委托者,将 BGT 委托给验证者,赚取协议提供的贿赂收益;

不可逆兑换 BERA,获得即时利润。

在 Berapalooza 2 活动中,首日 RFRV 提交量就吸引了超过 50 万美元的贿赂资金。如果这种势头持续并在 PoL 上线前翻倍,每周贿赂金额可能达到 100 万美元,形成 Berachain 生态系统内的庞大激励流动。

与此同时,Berachain 每年释放 54.52MBGT,每周约 105 万 BGT。由于 1BGT 可烧毁兑换 1BERA,而当时 BERA 价格为 8.43,意味着 Berachain 每年分配的激励价值高达 8.8M。

但值得注意的是,仅有 16% 的 BGT 释放直接进入验证者,剩余 7.4M 每周进入奖励金库。因此,协议每投入 100 万美元贿赂,就能获得 740 万美元的 BGT 激励,形成极具吸引力的 ROI(投资回报)。

贿赂如何提升资本效率

对协议而言,这种机制是游戏规则改变者。相比直接投入巨额资金吸引流动性,协议可以通过贿赂模型放大激励效应。

对用户而言,PoL 初期的年化收益可能极高。协议为了争夺流动性,会提供高额 BGT 激励,带来难得的挖矿机会。如果想要最大化收益,现在就是计算策略、提前布局的最佳时机。

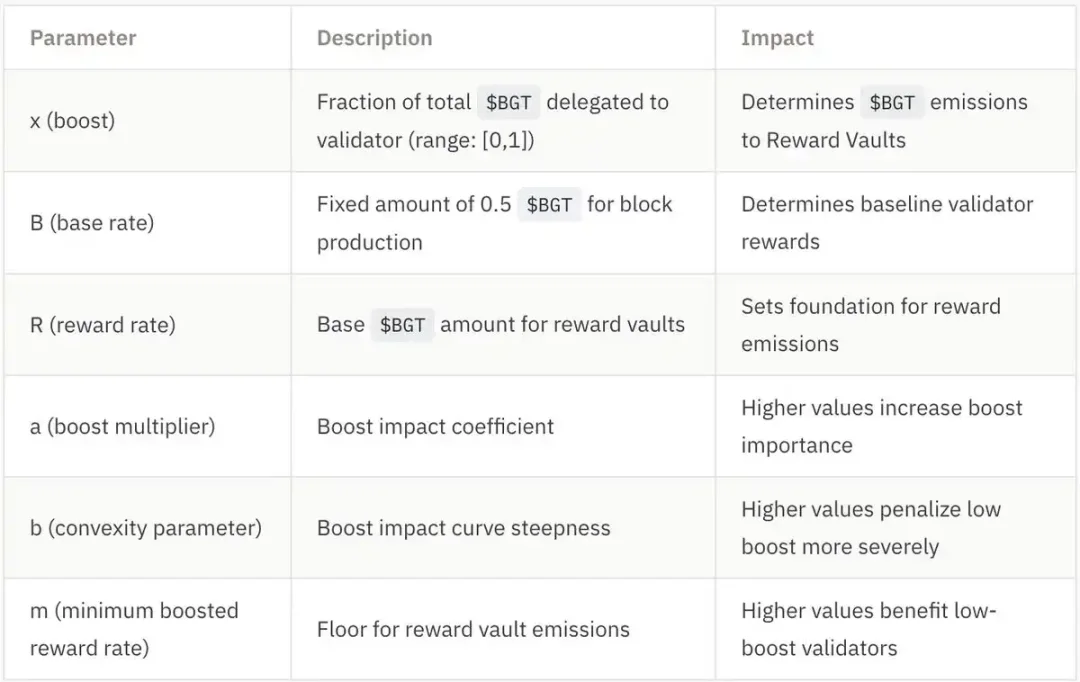

自循环的正反馈飞轮

Berachain 的增长逻辑:

- 更多的 BGT 被委托用于贿赂,

- 验证者可获得更多 BGT 激励用于引导流动性,

- 流动性增加,交易对流动性池更深,

- 滑点降低,交易量上升,

- 更高的交易费收入,

- 吸引更多 BGT 释放定向到相应流动性池,

- 进一步推动生态增长,形成自我强化的飞轮效应。

这个机制创造了一个自我强化的循环,其中:

- 更多的流动性 → 用户获得更多奖励。

- 更多的委托 BGT → 验证者获得更多激励。

- 更多的验证者激励 → 更强的安全性与 DeFi 增长的对齐。

PoL 创造了一个正和经济体

与传统质押不同,PoL 提高了资本效率,同时持续扩展 Berachain 的经济活动。

具体流程如下:

- 用户提供流动性 → 赚取 BGT → 委托 BGT 给验证者。

- 验证者指导发放 → 激励 DeFi 协议。

- 更多的流动性 → 更多的用户 → 更多的奖励 → 循环重复。

这为什么重要

- 更多的流动性 → 更好的交易条件、更低的滑点、更深的借贷市场。

- 开发者更可能在流动性稳定并增长的区块链上构建。

这种飞轮效应确保随着更多流动性进入生态系统,它将吸引更多用户、开发者和资本,从而增强长期的可持续性和网络安全。

Berachain 的魔法般的代币经济学

无论团队如何定义,所有代币经济学设计的核心,最终归结为一件事:最大限度地减少卖压,平滑启动过程。

可以分解为两个维度:

- 通货膨胀性「水龙头」:部分赎回 BGT 为 BERA(仅为「部分」,因为它由 Bera 生态系统中其他协议的激励代币补贴)

- 通货紧缩性「排水口」:BERA 质押以获得区块生产资格,并有更高的概率频繁被选中生产下一个区块;BGT 委托给验证者以获取更多收益;通过 BGT 赎回的不可逆效应(尤其是无法在二级市场获得 BGT)起到威慑作用;由于更小的滑点,借助 PoL 提供的更多流动性,导致更多费用生成,从而产生通货紧缩效应。

在传统的 POS 质押中,验证者的选择和加成由质押的本地代币数量与所有质押代币的比例决定。在这里使用了一个小技巧:将 gas 和安全质押与治理和经济激励分离,关键是将经济激励的导向作用分配给一种非流动性代币,以便接收经济激励的门槛更高(即人们无法在二级市场轻易获得),从而威慑持有者不去大量抛售。

例如,veCRV 就是一个投票托管代币的典型例子,但 BERA 更进一步——虽然 veCRV 可以通过二级市场购买的 CRV 转换得到,BGT 既不能在二级市场获得,也不能从 BERA 转换。这对 BGT 持有者造成了更大的威慑效应——如果他们持有大量 BGT 灵魂绑定代币并卖出其中大部分,当他们想要从生态系统项目中获得经济激励时,需要经历一个很高的门槛——通过向特定交易对的流动池提供流动性,并参与经过认证的奖励金库。

此外,分叉的双代币 POS 模型也值得关注:验证者必须质押 BERA,但这仅意味着他们有资格生产区块,因此他们必须质押更多的 BERA 以提高生产下一个区块的概率。同时,验证者还需要从协议中获得更多激励代币,来吸引更多 BGT 委托者。这个动态机制能够创造出强大的通货紧缩力,以吸收最初由于高通货膨胀 BGT 发行计划所带来的大量卖压。这是因为验证者必须质押更多 BERA 以提高生产下一个区块的概率,而用户必须持有并委托 BGT 以获得高收益。

目前我能想到的一个致命风险是,BERA 的内在价值超过了 BGT 的收益,这样 BGT 持有者可能会排队赎回并抛售 BERA。实现这一风险的关键在于一种博弈动态,在这种动态中,BGT 持有者必须判断,持有 BGT 以换取收益的利润是否高于简单地赎回并抛售 BERA。这取决于 Bera DeFi 生态系统能有多繁荣——激励市场的竞争力越强,BGT 委托者的收益越高。

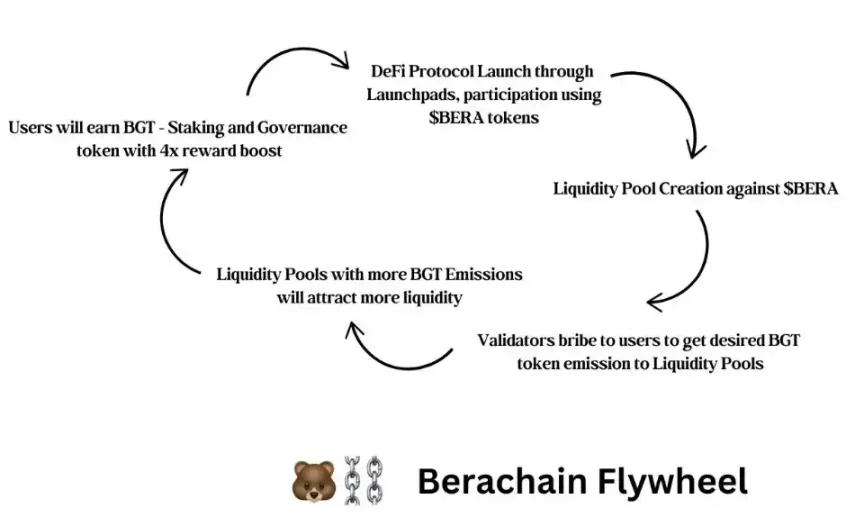

Infrared Finance - 一家领先的流动质押协议,TVL 超过 20 亿美元。

简单来说,它提供了 iBGT 和 iBERA,分别是质押的 BGT 和 BERA 的流动版本,允许用户在保持流动性的同时获得质押奖励,从而可以用于其他 DeFi 活动,如在 DEX 上交易或借贷市场。

iBGT 与 BGT 按 1:1 的比例担保,值得注意的是,与 BGT 的不可转让性质不同,iBGT 可以直接转让。@InfraredFinance 作为验证者运营,允许用户将 PoL 资产存入保险库以赚取 iBGT,iBGT 可以在 Berachain 的 DeFi 生态系统中使用。

用户还可以选择进一步质押 iBGT 以获得质押的 iBGT(siBGT),从而捕捉 BGT 的收益。siBGT 可以放大 BGT 的收益,因为 iBGT 持有者更倾向于选择流动性而非收益,这在 siBGT 持有者中形成了收益的倍增效应。与此同时,iBGT 旨在构建反映 iBGT 作为流动性代币潜在效用的货币溢价。

不打算深入探讨生态系统中每个协议的细节,但从 Bera 的设计来看,它非常以 DeFi 为中心。看看 @AndreCronjeTech 的 @soniclabs 和 Bera 如何可能复兴 DeFi 的黄金时代,确实很有趣,尤其是在 Luna 生态系统崩溃之后。

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

Bitget每日早报(5.21)|美SEC推迟对XRP和Dogecoin ETF的裁定,德州战略比特币储备法案SB 21通过众议院二读

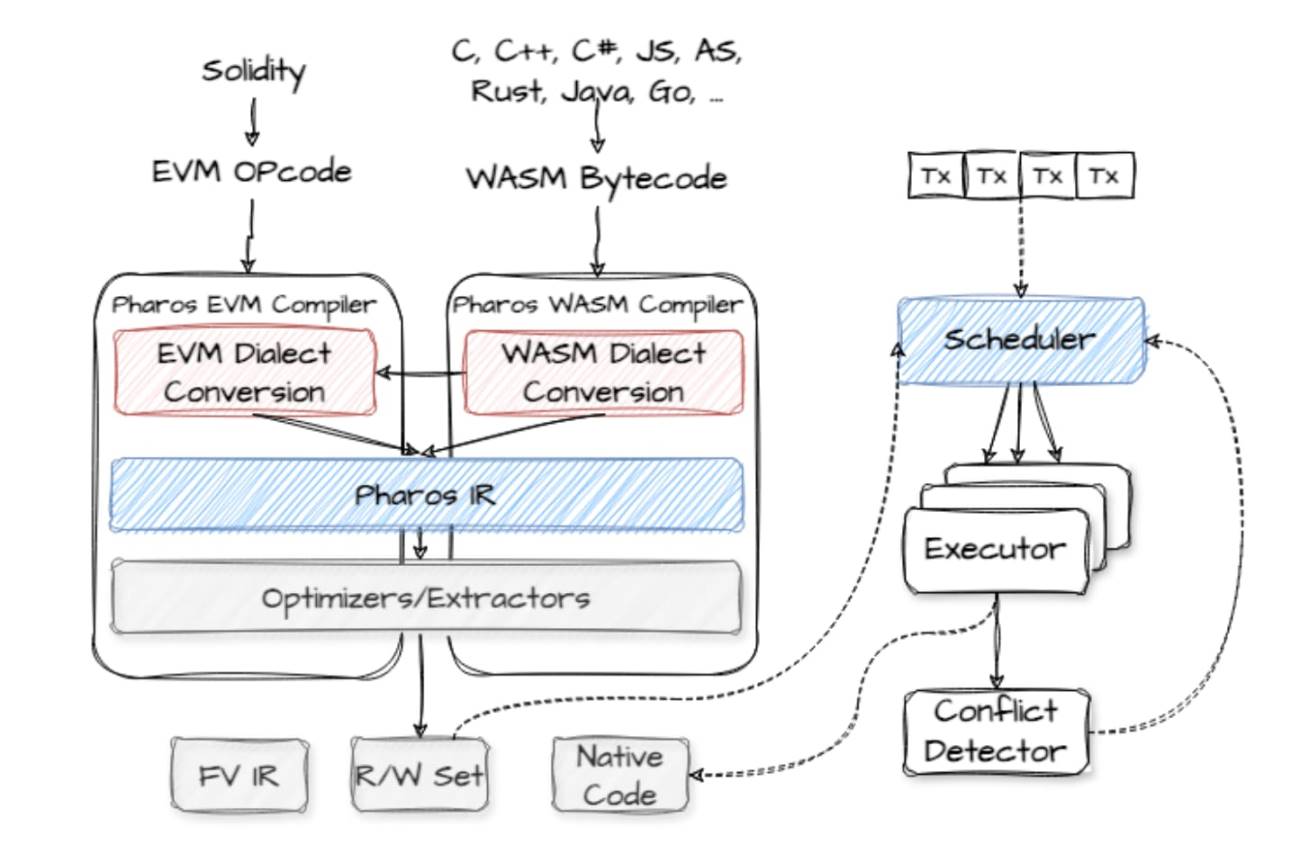

Pharos:主打高性能与 RWA 上链的模块化 L1

3 万 TPS,1 秒最终确认,蚂蚁系核心成员离职创业的 Pharos 会成为链接现实资产与 Web3 世界的核心枢纽吗?

以太坊反弹是昙花一现吗?