新币为何总是归零?加密投资人深度解析 VC 泡沫

从ICO热潮,到风投激增,再到市场崩盘的资本错配与激励失衡

原文标题:The Great Crypto VC Bubble: Why Every New Token Trends to Zero

原文作者:0xLouisT,L1D 投资合伙人

原文编译:DeepSeek

编者按:文章分析了加密货币行业中山寨币价值趋零的现象,追溯其根源至 2021 年的风投泡沫,指出 ICO 热潮(2017-2018)因监管打击而衰落后,创始人转向机构投资者,导致 2021-2022 年风投激增,资金过剩推高了低质量项目的估值;2022 年市场崩盘后,风投面临 LPs 压力和资本错配,激励机制从长期愿景转向短期退出,致使 2021-2023 年风投表现不佳,同时创始人开始探索社区筹资和流动基金等替代路径,而风投与流动市场的周期性变化也揭示了资本流动的深层问题。

以下为原文内容(为便于阅读理解,原内容有所整编):

山寨币正在失血——为什么?高 FDV?CEX 上线?币安和 Coinbase 是否应该直接将他们的资金通过 TWAP 投入新代币?

真正的罪魁祸首并不意外。一切都可以追溯到 2021 年的加密货币风投泡沫。

在本文中,我将分解我们是如何走到这一步的。在接下来的文章中,我将探讨这对项目、流动市场、未来趋势的影响,并为当前环境下建设的创始人提供建议。

ICO 热潮(2017-2018)

加密货币本质上是一个流动性极高的行业——项目可以随时发行代币,代表任何东西,处于任何阶段。直到 2017 年,大部分活动都发生在公开市场上,任何人都可以通过 CEX 直接购买。

然后迎来了 ICO 泡沫:一个充满狂热投机的时代,很快就被诈骗者劫持。它像所有经典泡沫一样结束:诉讼、欺骗和监管打击。美国证券交易委员会(SEC)介入,使 ICO 几乎成为非法。那些想避开美国司法系统的创始人不得不寻找其他筹资方式。

风投热潮(2021-2022)

散户被切断后,创始人转向了机构投资者。从 2018 年到 2020 年,加密货币风投逐渐增长——一些公司是纯粹的风投机构,其他则是对冲基金,将其管理资产(AUM)的一小部分分配给风投押注。那时,投资山寨币是逆向思维——许多人认为它们都会归零。

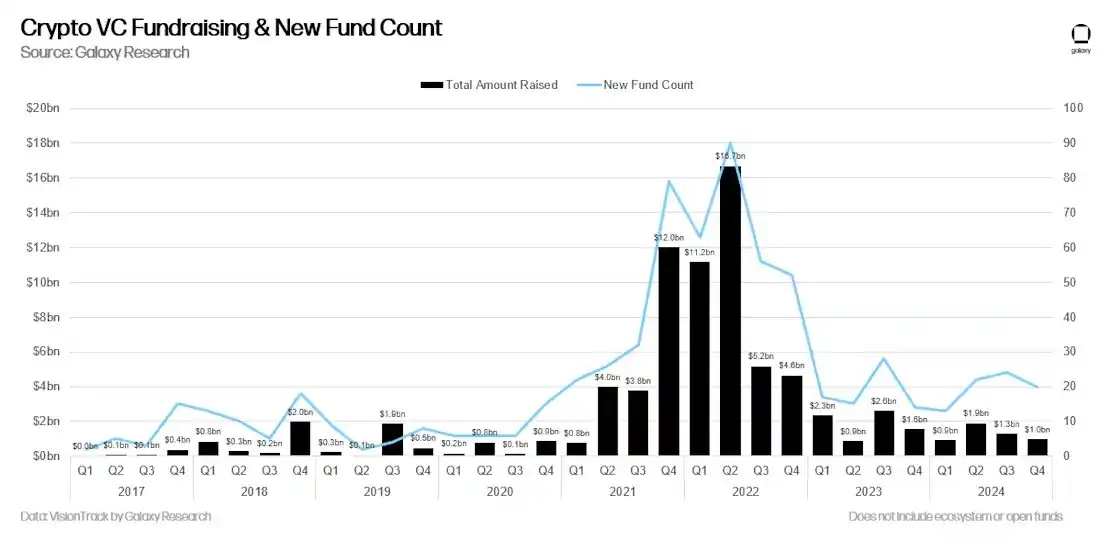

然后到了 2021 年。牛市让风投组合账面价值飙升。到 4 月,基金回报达到 20 倍甚至 100 倍。加密货币风投突然看起来像是印钞机。有限合伙人(LPs)蜂拥而入,急于赶上下波浪潮。风投公司募集的新基金规模是之前的 10 倍甚至 100 倍,坚信他们能复制那些超额收益。

数据来源:Galaxy Research

还有一些心理原因解释了为何风投对有限合伙人如此受欢迎,我在之前的文章中提到过:

宿醉期(2022-2024)

然后 2022 年来袭:Luna、3AC、FTX。数十亿的账面收益一夜蒸发。

与普遍看法相反,大多数风投并未在顶部抛售。他们和其他人一样经历了崩盘。如今,他们面临两大问题:

· 受挫的有限合伙人:曾经为 100 倍回报欢呼的有限合伙人现在要求退出,迫使基金更早降低风险并锁定利润。

· 资金过多:风投的未投资资本超过了优质项目的数量。许多基金没有将资金退还给有限合伙人,而是将钱投入到经济上不合理的项目中,只是为了用尽剩余资本,达到门槛并为下一轮基金募集做准备。

大多数加密货币风投现在陷入困境——无法募集新基金,手里拿着注定执行「高 FDV 抛售归零」剧本的低质量项目。在有限合伙人的压力下,风投从长期愿景者转向短期退出追逐者,不断以他们自己推高的不合理估值抛售大型风投支持的代币(另类 L1、L2、基础设施代币)。

换句话说,加密货币风投的激励机制和时间框架发生了显著变化:

· 2020 年:风投是逆向思维者,现金匮乏,注重长期。

· 2024 年:风投市场拥挤,资本过剩,短期导向。

我认为 2021-2023 年的风投年份大多会表现不佳。风投回报遵循幂律分布,少数赢家弥补了输家。但被迫提前抛售将扭曲结果,导致整体表现疲软。

如果想了解更多关于风投回报平均数据的信息,我曾发过一篇帖子:

毫不奇怪,创始人和社区对风投越来越怀疑。他们的激励机制和时间表与创始人的目标不一致,导致趋势转向:

· 社区驱动的筹资

· 流动基金长期支持代币,而非风投

评估流动/风投周期

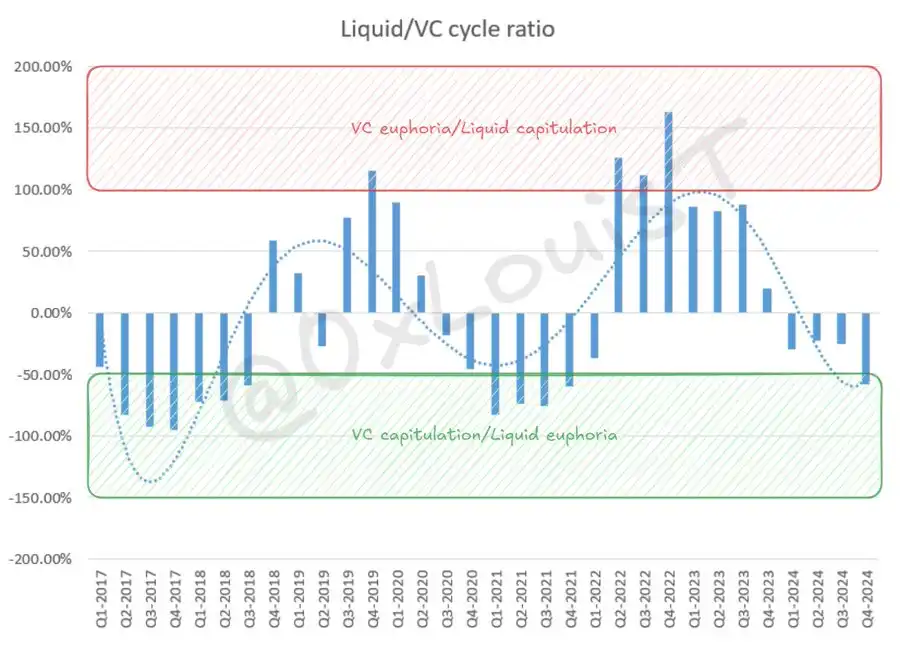

追踪风投和流动市场之间的资本流动至关重要。我使用一个指标来评估风投市场的状态。它并非完美,但很有用。

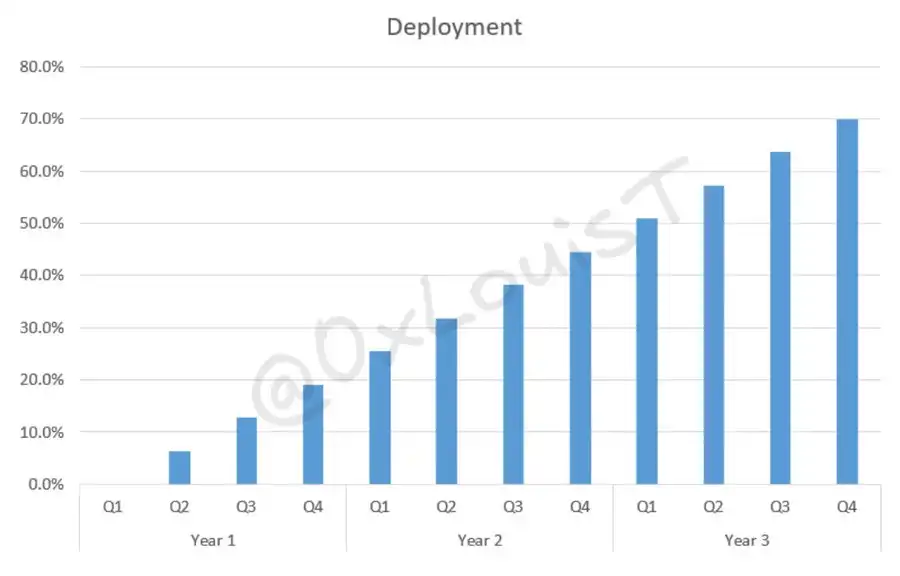

我假设风投在三年内线性部署 70% 的资金——这似乎是大多数风投的趋势。

风投三年线性部署可视化

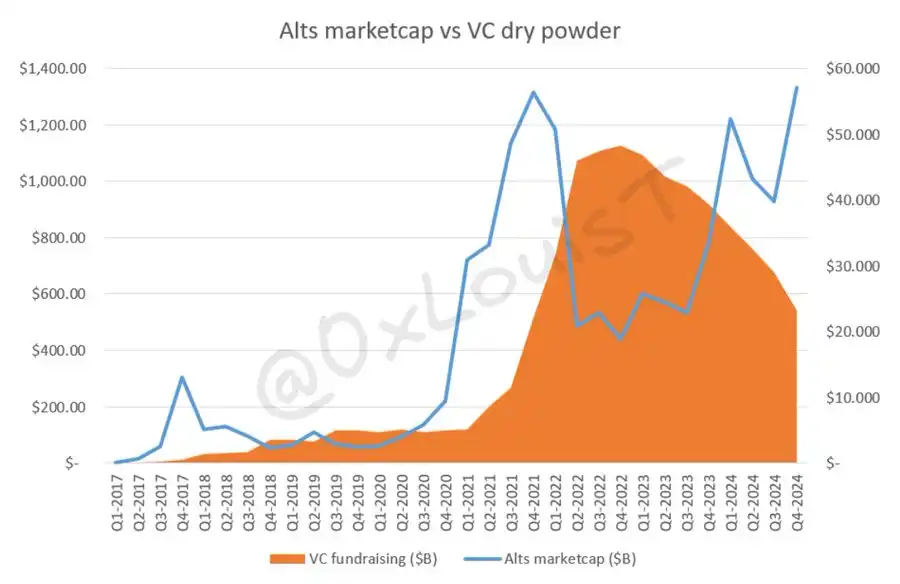

使用 @glxyresearch 的风投募资数据,我应用加权和,考虑 16 个季度的部署率。这估计了系统中剩余的未投资资本。2022 年第四季度,约有 480 亿美元的风投未投资资本——这个数字至少减半,且随着新募资停滞继续下降。

风投未投资资本可视化

接下来,我将每个季度的剩余风投未投资资本与 TOTAL2(除比特币外的加密货币总市值)进行比较。由于风投通常投资于山寨币,这是最佳代理。如果相对于 TOTAL2 的未投资资本过多,市场无法吸收未来的 TGE。标准化这些数据揭示了流动/风投比率的周期性本质。

通常,处于「风投狂热」区域表明流动市场的风险调整回报优于风投。「风投投降」区域则更复杂——可能意味着风投投降或流动市场过热。

像所有市场一样,加密货币风投和流动市场遵循周期。2021/2022 年的过剩资本正在迅速耗尽,使创始人的募资更加困难。风投现金短缺,对交易和条款变得更加挑剔。

总结

· 风投在最近的年份表现不佳,转向短期抛售以向有限合伙人返还资本。许多知名的加密货币风投可能无法熬过未来几年。

· 风投与创始人之间的目标错位正推动创始人转向替代资金来源。

· 风投资本的过剩导致了糟糕的分配。

「原文链接」

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

Matrixport 投研:全球流动性上升可能不再推动 BTC 价格上涨

全球流动性与 BTC 价格的关系逐渐减弱,加密货币原生驱动因素或将成为关键指标

重塑金融体系:FDIC改革能否应对加密货币时代的挑战?

美国联邦存款保险公司(FDIC)代理主席特拉维斯·希尔提出了一系列改革优先事项,包括审查现行法规、拥抱创新和重新评估银行合并审批流程。然而,改革面临现实挑战,需要在确保金融体系安全的同时推动经济活力。FDIC 应采取谨慎、分阶段的方式推进改革,以避免监管漏洞和实施延迟。 摘要由 Mars AI 生成 本摘要由 Mars AI 模型生成,其生成内容的准确性、完整性还处于迭代更新阶段。

特朗普儿子参与Dominari的比特币ETF投资

公开上市公司Dominari Holdings宣布采用比特币储备策略,投资200万美元购买黑石iShares比特币信托基金(IBIT)股份。该公司与特朗普家族关系密切,唐纳德·特朗普·朱尼尔和埃里克·特朗普近期加入其顾问委员会。通过受监管的ETF获取比特币敞口,简化合规和会计处理,凸显特朗普家族对加密货币的兴趣和参与。 摘要由 Mars AI 生成 本摘要由 Mars AI 模型生成,其生成内容的准确性、完整性还处于迭代更新阶段。