穩定幣供應創歷史新高,哪些投資策略將從中獲利?

最誘人的投資機會或將來自尚未問世的新型基礎設施、消費級應用及收益型產品,新銳代幣往往能引發更高的市場關注度。

原文作者: Ignas

原文編譯:Tim,PANews

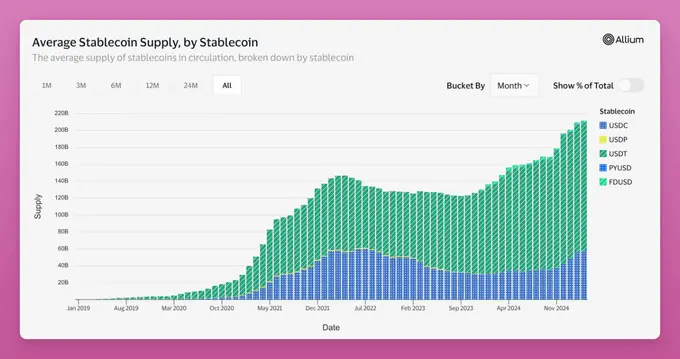

穩定幣總供應量創歷史新高,過去兩年增長44%。

哪些投資策略 將從穩定幣的大規模採用中獲利呢?

作為背景補充,特朗普政府將8月設定為通過穩定幣法案的最後期限。

在此趨勢下,主流傳統金融機構正積極佈局穩定幣市場。僅舉幾例:

- 美國銀行:若監管允許,對推出自有穩定幣持開放態度

- 渣打銀行:計劃推出與港元掛鉤的穩定幣

- PayPal:2025年對其穩定幣PYUSD進行市場拓展

- Stripe:以11億美元收購穩定幣基礎設施平台Bridge

- Revolut:探索發行穩定幣的可能性

- Visa:將穩定幣整合至支付系統及全球業務網絡

此前,穩定幣供應量的增加往往會推高加密貨幣價格,因為人們會短期持有這些穩定幣主要用於投機交易。

如今,穩定幣的應用已超越投機範疇。例如,SpaceX通過穩定幣回籠其在阿根廷和尼日利亞的星鏈銷售資金,人工智能公司ScaleAI也使用穩定幣支付給海外承包商。

最簡單的投資策略是押注於主流機構可能發行新穩定幣的賽道。

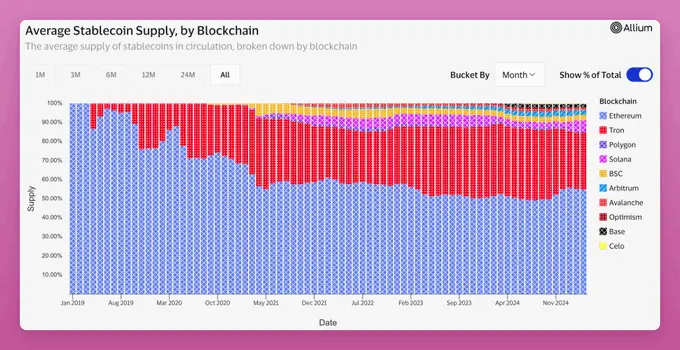

以太坊、Base、波場和Solana是當前穩定幣發行的主要公鏈。

值得注意的是,儘管SOL是主宰了本輪牛市,但Solana鏈上的穩定幣增長卻比較緩慢。目前僅有Base鏈憑藉USDC成功坐上穩定幣競爭的牌桌。

由於Base鏈本身未發行代幣,Coinbase的股票(納斯達克代碼:COIN)或成為的潛在標的。

另一種策略是等待USDC發行方Circle的IPO,或選擇投資Visa、PayPal的股票。

除了交易和支付,穩定幣還被用於DeFi中賺取收益:

因此,若穩定幣供應量持續擴大,成熟的DeFi協議可能成為主要受益者:

Aave/Morpho/Euler/Fluid

Uniswap/Curve

Maker

Ethena

穩定幣供應量增加 → 推高鏈上總鎖倉量(TVL) → 協議手續費收入增長 → 代幣估值提升(尤其具備收入分成機制的代幣)

收益是影響穩定幣市場動態的關鍵因素:

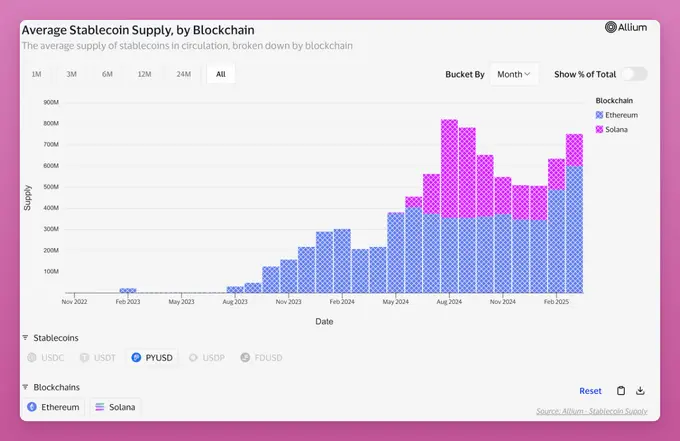

例如:PayPal的穩定幣PYUSD現已上線Solana和以太坊,但其增長較為緩慢。

Solana曾憑藉Kamino協議的高年化收益激勵穩定幣供應量增加,以挑戰以太坊的地位,但其鏈上穩定幣供應量隨後陷入停滯,而以太坊的供應量仍在持續增長。

跨鏈平台與預言機將受益於多鏈穩定幣的增長,因其帶來交易量提升及手續費收入增加:

Chainlink

LayerZero/Socket

Debridge/Across等

然而,最誘人的投資機會或將來自尚未問世的新型基礎設施、消費級應用及收益型產品,新銳代幣往往能引發更高的市場關注度。

待加密貨幣價格回暖,穩定幣的超級敘事將全面爆發,這也將是我(作為狂熱研究者)投入更多時間深耕的領域。

無論如何,穩定幣的大規模採用對加密貨幣市場是超級利好:

以太坊、Solana、Base等公鏈的區塊空間需求將激增,因此押注智能合約公鏈是最基礎的投資策略。

你心中的投資策略是什麼呢?

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

MICA Daily|鮑爾暗示「不急於降息」,比特幣下挫至 8.3 萬美元

Raydium 推出 LaunchLab 正面迎戰 Pump.fun,RAY 代幣應聲漲逾 9%

禁民炒幣不禁官?路透社:中國地方政府靠「賣幣」填補財政空缺

VanEck 下月推出新基金 NODE,買一檔 ETF 就能投資 60 檔加密幣個股